”ビットコイン21,000ドル割れで会社が精算され、大量のコインが投げ売りされる!”

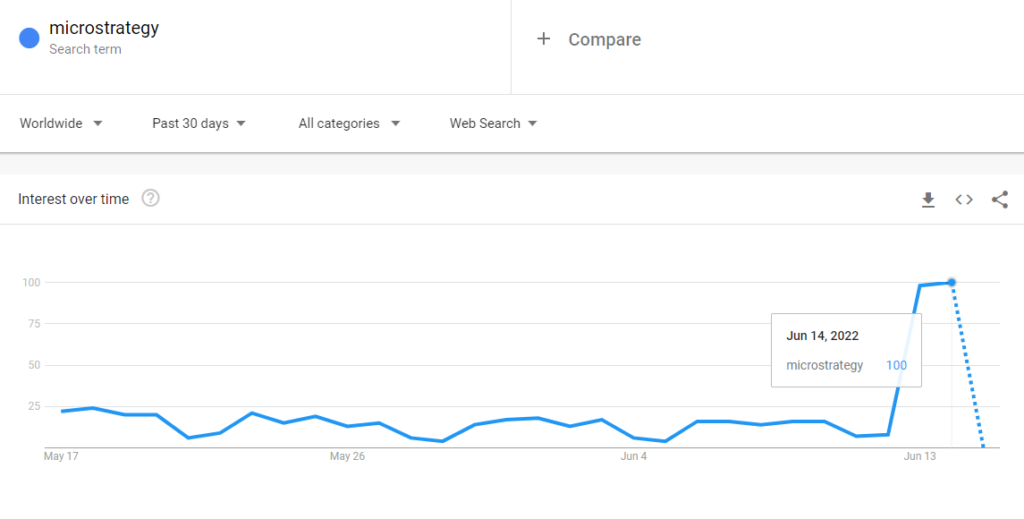

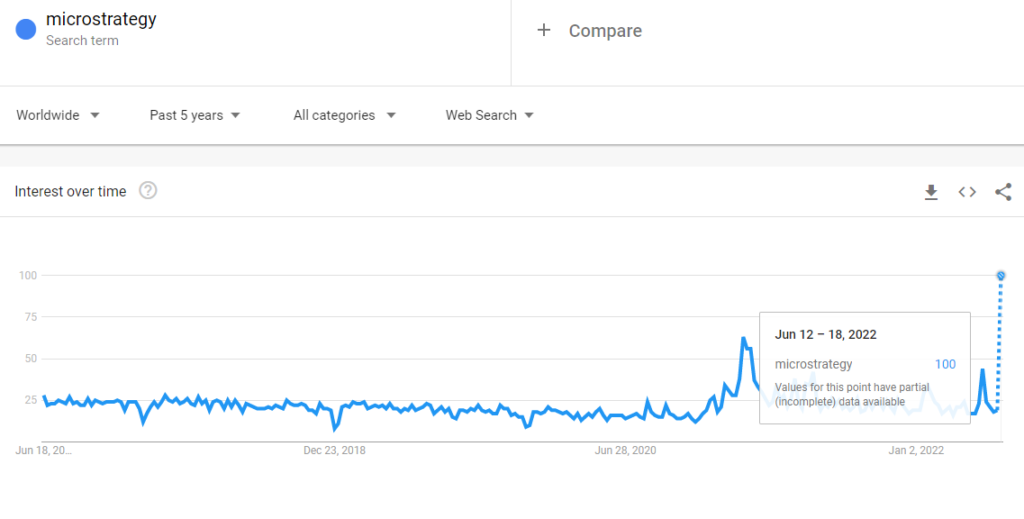

そんな噂が飛び回ったマイクロストラテジー社は、過去5年間で最大の検索件数を稼いだようです。

以下はグーグルトレンドで ”MICROSTRATEGY” の検索件数を表したものです。

完全にATH(オールタイム・ハイ ー 過去最大)ですね。参考までに、倒産騒動については、こちらの記事を参考にしてみてください。

さて先週、受講生の方から表題のような質問をいただきました。

この件については、暗号通貨に関わる方にも広く知っていただきたいなと思っています。

そこで講義内で回答させていただいたコメントを、こちらでシェアさせていただきます。

買ったBTCを裸で持っているなんてことがあるのでしょうか?

以下は受講生から頂いたご質問の抜粋です。

今回はもちろんのこと、これまでも相場が下がれば、マイクロストラテジー社の購入価額について何かと話題になっておりました。

そのたびに疑問に思っておりました。

マイクロストラテジー社といえば、アメリカのそれなりの企業で、先端技術を扱っているような会社。

そういう会社が、BTCを買い付けるとなると、それなりのプロを雇ってトレードするのではないのでしょうか?

そうであるのなら、買ったBTCを裸で持っているなんてことがあるのでしょうか?

何かしらのヘッジをかけるとか、というか、今回の下落など、予測できないはずがないのでは?

間違っても、どこかの地銀さんのように、相場の素人が米国債を買っていたため、よくわからなくて公的資金受け取る羽目に陥りました、ということはないと思いますが、その辺どうなのでしょうか?

ああいった企業となると、縛りのようなものがあるのでしょうか?

講義の合間にでも、教えていただけたらと思いました。

またしても、質問というより、リクエストになってしまいましたが、どうぞよろしくお願いいたします。 いつもありがとうございます。

クリプト通信を受講されている方からのご質問

さて以下は、主観も多分に混ざった回答となります。おかしい・納得できないと思われた部分は、遠慮なく切り捨ててくださいね。

Michael氏は2020年Q4の電話会議で以下の回答をしています。

私たちはビットコインをヘッジしない。

(※追記:ヘッジ(Hedge)とは、「回避」を意味する英語で、ヘッジ取引とは現物の価格変動リスクを、先物取引などを利用して回避する取引のことをいいます・・・by SMBC日興証券さん)

ビットコインをヘッジすることが正しい考えだとは思わない。

ビットコインが時間とともに与えてくれるアルファ(優位性)、もしくは理論上のリターンを失ってしまうからだ。

私達のタイムフレームは5年だ。5年間の転換社債を持っている。

だから、一日や一週間1ヶ月、1年でさえもボラティリティを懸念はしていない。

そして5年が経過しても、ビットコインが保有する金額に基づいて資金調達することはしない。

今の資金調達(5年転換社債)は、本業のビジネスに対してのものだ。

だから、私たちはとても忍耐強く、ビットコインの長期保有者であり、短期・中期でのボラティリティを心配することは無いのだ。

https://www.fool.com/earnings/call-transcripts/2021/01/28/microstrategy-mstr-q4-2020-earnings-call-transcrip/

筋金入りですね。

一般的な話ではありますが、ビットコインやゴールドの現物を保有しつつ、ヘッジしない人もいます。

そうした人は、そもそも法定通貨を増やすことを目的にはしていないのです。

なぜなら、法定通貨そのものが70年の歴史しかなく、確実に壊れる方向へ向かっていると考えているからです。

※ もしくは、それらの人の頭が故障しているか、どちらかです。

あとご質問であった ”今回の下落など、予測できないはずがないのでは” の件。

ビットコインで予測できないのは、どちらかといえば”値上がり”の方です。

過去に何度も目にした動きではありますが、買われるときは理屈を超え、予想を超え、意味不明なところまで買われます。

だから、その「意味不明な買い」が入っている期間に現物を保有していないことこそが、最大のリスクなのです。

と、MSTR社のMichael氏は考えているのではないでしょうか。

さてMSTR社が持っている優位点があるとすれば、”資産運用会社ではない”というポジショニングでしょう。

会社の目的が運用であれば、年ごとのパフォーマンスを求められ、ご質問にあるよう、”縛り”が発生することになります。

必然、運用性成績が高くなれば、その結果が巨大な資金を呼び寄せます。

でも巨大な資金を「いつでも」受け入れてくれる市場は限られています。

結果、無理やり資金を市場に流し込むことで、流動性のリスクテイカーになってしまう。

そこで想定外の事件が起こると流動性が消え、脱出できなくなり、市場に意味不明な値段を残して破産です。

はい、LTCMのことですね。(Wiki)

そんなときに、取引所が無かったことにしてリセットボタンを押す荒業を最近では見かけます。

LMEとLTCM、なんかちょっと名前が似てますね。話がそれました。

MSTR社の場合は、運用が目的ではありません。

(今回の転換社債発行で調達した)410 Million の借り入れに必要な担保を(Bitcoinで)差し入れているだけです。

ちなみに、ビットコインが3,562ドルを下回れば、保有している全ビットコインに加え、それ以外の資産も担保として差し出す必要が出てきます。

唯一同社が博打をしているとすれば、ビットコインが3,562ドルを下回ることはないという前提で借り入れを組んでいることでしょうか。

さてここからは個人的な見解です。

MSTR社は、転換社債を発行してまで資金を借り入れる必要はなかったと思います。

”李下に冠を正さず” とは言いますが、たかだか410million (多いですがw)の借り入れで、市場からはデマまじりの「マージンコール」などの思惑を招き、結果は自社株の下落リスクを食ってしまいます。

そのリスクによる時価総額の低減が410millionを超えるのであれば(一時期は時価総額 8 Billion超えでしたから)、それは悪手だったということです。

そんなリスクを取り込むくらいなら、現物保有だけにして「0になっても大丈夫」といえる状態にしておくほうが賢明です。

もともと中央集権のデタラメを回避するためにビットコインを使っているのに、それを中央集権の銀行に預けて法定通貨を借り入れるのは、筋が通りません。

「いや欲張ったからやろ」と言われるのは目に見えています。

だって新型コロナ事件でWTIの期近原油は、マイナスに突っ込んでいるのですよ?

おなじく2020年3月に崩落したビットコインも、4,000ドルを割り込んだときにBitMexが取引を停止しなかったら、たぶんマイナス価格へ突っ込んでいたと思います。

それこそ阿鼻叫喚です。

ビットコインを証拠金にしている人たちのアセットが、いきなりマイナス転落です。

証拠金のビットコインはプラス残高なのに評価額はマイナス!?

ポジションはすべて強制決済?決済したくてもマイナス価格のシステムがないからマーケットメイクできない。

そもそも証拠金がプラス残高なのに評価額がマイナスなど、どこのシステムも対応していない。

全部バグ。システム停止。市場は緊急停止する以外にない。

2000年問題どころの騒ぎではなくなる直前でした。あれはホントにやばかった。

話がそれました。

今の市場は何が起こるかわかりません。マイナス金利があるなら、マイナス価格だってありうるのです。

だからこそ、MSTR社にはデマ・風説の流布に巻き込まれる余地を残さない方針でいてもらいたかったですね。

もちろんMSTR者は私の会社ではないので、そんなことを言う筋合いは無いのですけれど。

以上は、ご質問へのご回答でした。

よろしくお願い申し上げます。

…以上はクリプト通信にて配信したコメントからのシェアでした。

参考にしてみてください。

ハッピー・ビットコイン!

出典:

クリプト通信 Vol.247 米中銀の存在意義が問われる6月FOMC ~ 利上げ0.75はあるのか?(2022年6月15日)

https://direct.cocosta.jp/courses/crypto-roundups/lectures/41052029

サムネイルの画像は、MichaelSaylor氏のツイッタープロファイルからお借りしました。氏のアカウントはこちら。

https://twitter.com/saylor